生前贈与のメリット・デメリットは? 節税対策の方法と注意点を解説

- 遺産を残す方

- 生前贈与

- メリット

- 岡山

自分や親の死後、遺産を誰にどうやって相続させればいいかお悩みの方もいらっしゃると思います。

もし相続をスムーズに行いたいのであれば、生前贈与という手段があるのをご存じでしょうか。生前贈与は、相続人に希望通りの遺産を分け与えられるとともに、節税にもなるメリットがあります。

そこで今回は、生前贈与のメリット・デメリットをベリーベスト法律事務所 岡山オフィスの弁護士が解説します。

1、生前贈与の仕組み

被相続人の死亡によって財産が承継される相続に対し、被相続人が亡くなる前に財産を相続人や他人に分け与えることを「生前贈与」といいます。

生前贈与と聞くと特別な手続きのように感じますが、実際は一般的な贈与契約と同じです。そのなかで、相続対策や財産整理など終活の意図を帯びるものを生前贈与と呼びます。

民法第549条では「贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる」と定められています。つまり贈与とは、贈与する側とされる側の双方が合意して成り立つということです。

もし財産を与えたいと思っても、相手の意思がない場合は贈与契約は成立しません。贈与を行う際にはあらかじめ双方が合意していることを書面で交わしておくと良いでしょう。もし書面がないうえで行われた贈与であれば、どちらか一方の意思で撤回もできます。

2、生前贈与にかかる税金

相続には相続税、給与には所得税がかかるように、生前贈与によって財産を得た場合には贈与税が発生します。贈与税の支払い義務が発生するのは、贈与した側ではなく贈与された側です。そのため、多くの方から贈与を受けた場合は、贈与税を多く支払わなければならない可能性があるので注意しましょう。

贈与税には、毎年課税される暦年課税と、相続時に相続財産とまとめて課税される相続時精算課税制度の2種類があります。

-

(1)暦年課税

暦年課税とは、1月から12月までの1年間に受けた贈与に発生する税金です。基礎控除額である110万円を差し引いた金額に課税されます。この非課税枠を活用すれば、節税になるといわれています。

-

(2)相続時精算課税制度

相続時精算課税制度とは、贈与を受けたときに、一定の税率で贈与税を納め、贈与者が亡くなったときに相続税で精算するものです。

制度を利用するには条件があります。- 贈与者は65歳以上である親

- 受贈者は20歳以上の贈与者の推定相続人である子

受贈者は相続時精算課税を選択した贈与者ごとに、1年間に贈与を受けた財産の価額の合計額(課税価格)から2500万円を控除した残額に20%の税率を掛けた金額を算出します。

なお、相続時精算課税を選択した後に暦年課税に変更することはできません。

3、生前贈与のメリット

-

(1)希望した通りに財産を与えられる

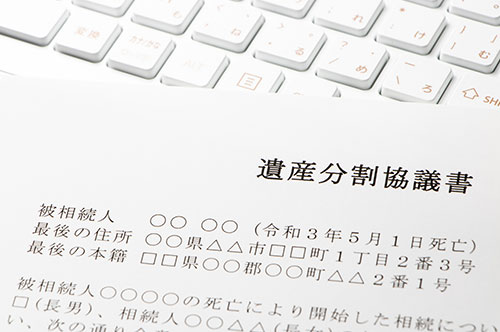

生前贈与のメリットは、渡したい相手を被相続人自身が決めて生前に贈与できる点でしょう。遺産分割協議で財産を分ける場合は、相続人同士が財産の分け方を決めるため被相続人の望まない結果になることも考えられます。

生前贈与ですべての財産を承継できるわけでないにせよ、本人の希望に沿って財産を承継できるという良さがあります。

また、生前贈与は遺贈とは異なり、贈与の時期を自由に決めることができます。今すぐでも1年後でも構わないため、早めに準備ができる点もメリットといえるでしょう。 -

(2)非課税枠を活用すれば節税にもなる

贈与税と相続税には、それぞれ別の控除があります。そのため、両方の制度を活用することで節税も期待できます。

たとえば、生前贈与したい子どもや孫の数が多ければ、暦年課税を利用することで控除額も多くなります。「人数分×110万円」の控除額を活用すれば、かなりの節税になります。

一方、相続税の基礎控除は「3000万円+相続人の数×600万円」です。そのため、基礎控除よりも相続財産の金額が多いなら、早めに生前贈与を始めた方が良いでしょう。贈与の年数が長いほど多くの基礎控除を生かせます。

より効果的な節税をしたいとお考えなら、弁護士へ相談することをおすすめします。 -

(3)相続トラブルを回避できる

生前贈与を検討することは、相続について考える良いきっかけになります。遺言を書く場合であっても、できる限り円満な相続が行われることが望ましいですよね。推定相続人と相続について話し合うことで、それぞれの意思を知ることができ、相続人同士のトラブルを回避することにもつながります。

4、生前贈与のデメリット

もちろん、生前贈与にはメリットだけでなくデメリットもあります。節税になるからと不用意に生前贈与を行うと、かえって不利益になるかもしれません。

-

(1)お互いの合意が認められない可能性がある

生前贈与にはお互いの意思が問われます。もし一方的に財産を与えたとみなされると、贈与契約は無効となり、その財産は遺産分割の対象とされてしまいます。

そのため、贈与契約書を作っておくなどして、お互いの合意が分かるようにしておきましょう。

生前贈与は、お互いに合意したことが証明でき、かつ受贈者が自由にその財産を使える状態にしておくことが重要です。 -

(2)複数の贈与を受けて贈与税が増えてしまう

贈与税は受け取った金額によって決まります。たとえ暦年課税を利用して基礎控除の110万円ぴったりの贈与を受け取ったとしても、他にも贈与が発生すれば、その金額に対して贈与税がかかります。

よくあるケースだと、父方と母方の両方から贈与される場合です。合算すると贈与税が増えてしまったというパターンも考えられるので、よく確認しておきましょう。 -

(3)相続開始前3年間に行われた贈与には相続税がかかる?

相続開始前3年間に行われた贈与は、有効ですが、相続税に関しては持戻しが行われます。つまり、その財産が相続で受け取ったものとみなされ、正味の遺産総額に加算されてしまうのです。相続開始前3年間に行われた贈与について、贈与税を支払っていれば調整されることになりますが、結果として相続税が課される可能性もあるためご注意ください。

-

(4)不動産の贈与は登録免許税がかかる

不動産を贈与する場合は、贈与税のほかに登録免許税がかかります。登録免許税は財産が移るたびに課されるため、配偶者に贈与した不動産が子に再び贈与されると、2回登録免許税を払うことになるので気をつけましょう。

5、生前贈与をするなら非課税枠の活用を

生前贈与をより有効に活用したいなら、非課税となる特例についても覚えておきましょう。こちらに主要なものを紹介します。

居住用住宅あるいは住宅取得資金を配偶者に贈与する場合で、一定の場合は、2000万円まで非課税となります。ただし、配偶者から子に財産を相続するときには登録免許税がかかるため注意しましょう。

【子の結婚、子育て費用の非課税枠】

直系卑属の結婚・子育て費用の贈与は、一定の要件を充たす場合は、最大で1000万円まで非課税となります。孫が幼ければ、大きくなるまで非課税枠を利用できます。

【教育費用についての非課税枠】

教育費用に関しては、一定の場合には、その使い道に応じて最大1500万円まで非課税となります。習い事に関しての贈与も一部非課税となるので、積極的に使いたいですね。

【不動産取得費用に関わる非課税枠】

20歳以上の直系卑属が不動産取得に使う費用についても、非課税枠を活用できます。こちらは条件が詳細に決められているので、活用する場合は弁護士などへ相談することをおすすめします。

6、まとめ

生前贈与は、贈与税の控除と相続税の控除をうまく活用することで節税効果などのメリットがあります。一方で条件やデメリットもあるので、よく確認してから行う必要があります。相続対策は、生前贈与のように早ければ早いほど選択肢が広がります。生前贈与を検討されているのであれば、ベリーベスト法律事務所 岡山オフィスの弁護士にご相談ください。節税対策も含め、経験豊富な弁護士があなたの相続をサポートします。

- この記事は公開日時点の法律をもとに執筆しています